信用保証協会を活用した制度融資

融資の申し込みを検討する際、一度は名前が上がる「信用保証協会」。

その仕組みと活用の仕方、融資に至る過程などを詳しく紐解いていきましょう。

誰のための信用を保証するのか?

融資を受ける際、事業者の信用やその裏付けとなる資産などがなければ、いったい誰がお金を貸すでしょうか?

金融機関に対して事業者の信用が足りない場合、それを補うのが信用保証協会の役割なのです。

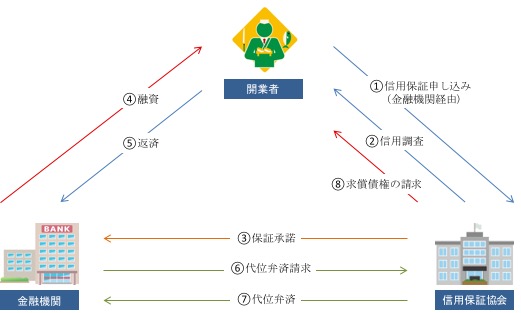

仕組みは次の図の通りです。

勘違いしがちですが、信用保証協会は決して借金の「肩代わり」をしてくれる訳ではありません。

本来なら信用が足りず融資を受けられない事業者に対して、金融機関が融資できるように、信用保証協会が代位弁済を保証するだけなのです。

事業者の返済が滞れば、信用保証協会が代わりに金融機関に対して弁済をしてくれますが、事業者の債務が消えた訳ではありません。代位弁済が行われた後は、事業者は信用保証協会が依頼した債権回収会社に返済をすることになるのです。

借りたお金を肩代わりしてくれるなんて、都合の良い話はないですからね。

実際の活用の仕方

信用保証協会の窓口に相談に行きますと、金融機関の選定を勧められます。

そしてその金融機関というのは・・・担当者にもよりますが、きちんとした事業計画書を作っていけば、話をしっかり聞いてくれるでしょう。反対に、いい加減な事業計画書を見せれば、相手も人間ですから冷たくあしらわれるかもしれません。

そして担当者に相談すれば、どの融資制度を使えば良いかなど、具体的な提案をしてくれるはずです。

一般的な制度融資を使った融資実行までの流れを例にしてみました。

融資を受けるためのハードルは高い

一般的に言われるのは、日本政策金融公庫より融資条件が厳しいということです。

上記の流れを見ても、直接出向いて申請しなければならない機関が多いです。

また、通常は金利が日本政策金融公庫より高く、制度融資を使った場合、融資実行までに要する期間も約2ヶ月と長くなります。その代わり、利率の補助を受けられたり、借入金の返済開始までの据置期間が長く設定されるといった利点もあります。

そして絶対に無視できないのが、融資実行が「営業許可証」の原本を確認した後になるということです。

営業許可証を確認できる段階であるということは、機材購入や内装工事も終了しており、事業に掛かる資金の大部分を消化してしまっているはずです。

融資自体は営業許可証を確認後1週間程度で実行されます。しかし、そこまでのつなぎ資金を「自分」で用意しなければならないのです!

お金が用意できないから借りるのに、「貸してあげるからそれまで何とかしなさい」とはいかにも矛盾していますが、こればかりはどうにもならない慣例のようです。

上記のハードルを乗り越えられるなら、信用保証協会を創業時に利用するのも選択肢になることでしょう。

制度融資一覧

最後に、一部ですが制度融資の一覧を載せておきます。

ご自分に合った制度を見つけるための参考にしてください。

また、制度融資は自治体ホームページの「産業」「経営支援」「融資あっ旋」などのページに必ず載っていますので、一度目を通しておいてください。

東京信用保証協会 http://www.cgc-tokyo.or.jp/index.html

東京都の制度一覧 http://www.cgc-tokyo.or.jp/institution/cgc_toseidoH29.4.pdf

品川区の融資あっ旋制度一覧 http://www.city.shinagawa.tokyo.jp/ct/other000082300/3-6p.pdf

港区の融資あっ旋制度一覧 https://www.minato-ala.net/guide/assen/pdf/h29_assen01.pdf