自己資金の重要性

自己資金はいつまでに、どのくらい用意しておく必要があるのでしょうか。

「よし!お店を出そう!」と決意してから始めたのでは、遅いかもしれません。この世の中、何をするにもお金がかかります。お店を開くのであればなおさらです。ではいったい、どのくらいの金額が必要になるのでしょうか。

詳しく説明していきます。

自己資金はどのくらい必要?

お店を開業する際、すべての投資金額を自己資金だけで賄える人は、ほとんどいないでしょう。当然、融資に頼ることになります。では、金融機関から融資を引き出すためには、どの程度の自己資金が必要なのでしょうか。

日本政策金融公庫と東京信用保証協会を例に見てみます。

○日本政策金融公庫の場合

・「新創業融資制度」の自己資金の要件

→創業時において創業資金総額の10分の1以上の自己資金を確認できる方

・「新規開業資金(新企業育成貸付)」の自己資金の要件

→特になし

○東京信用保証協会の場合

・「創業融資【事業開始前】」の自己資金の要件

→特になし

この内容を見て、大喜びしている方は要注意です。

まず大前提として、金融機関は政府の産業促進の命題を受けて活動しており、決してボランティアではありません。返済が見込めない事業計画には、1円たりとも貸そうとはしません。

近年、自己資金の要件はかなり緩くなってきていますが、それでも自己資金の割合は、融資を受ける際の最重要課題だと言えるでしょう。

しかもこの要件緩和は、あくまでも「交渉のテーブルに乗れる」というだけに過ぎません。融資が実行されるかは、また別の話なのです。

理想的な自己資金額は、総事業費用の1/3程度だと言われています。

実際、金融機関もこのあたりの割合を一つの基準として見ているようです。

なぜ総事業費用の1/3なのか。

それは企業の財務指標の一つである「自己資本比率」というものがあるからです。簡単に言うと、ビジネスで回しているすべてのお金のうち、何割が借金で、何割が自分のお金かということです。一般的には総資本の40%以上であれば、健全な財務体質と言われています。

この「自己資本比率」は融資審査の際に確実にチェックされます。ですから小規模な飲食店や美容院では、30%以上はあったほうが良いとなってくるわけです。

100%借金して開業し、利益だけで回していけると計画しても、利益額が借入れ返済額を下回ってしまったら即廃業となるからです。そうです、利益率の変化だけで廃業に向かうのです。

自己資金をどうやって集める?

働くしかありません・・・と言ったら、身もフタもありませんよね。

しかし現実に、日本政策金融公庫のサイト内にも「創業を思い立ったら、まず着実に自己資金を蓄えることから始める、という堅実な姿勢が大切です。」という一文があるのです。

問題は貯め方なのです。

働いたお金が自分の口座に振り込まれます。そこから日々の生活費などを引き出して、余った金額をそのままプール。そしてまた給与が振り込まれる。これではダメなんです。必ず別口座を作って毎月決まった金額を預金してください。毎月毎月、何年も頑張って預金して開業に向けた努力をする。これが大事なんです。

クレジットカードの使い方も気を付けなければいけません。融資の際に確実にチェック対象となるからです。

毎月結構な金額をクレジット払いにしていたり、リボ払いにして残債が残っていたりすると、印象は悪くなります。さらに、引き落としが間に合わなくて金融事故があった場合は、融資はかなり厳しくなります。

実際、カードの使い過ぎで融資が下りないという話は、本当によく耳にします。

金融機関というのは、リスクを取りたがらない業種です。ということは、安定性を示さなければなりません。まだ何も始まっていない開業予定者にとって、明確に示せる安定性が預金通帳や支払い状況なのです。

そして間違っても「見せ金」だけはやらないでください。

融資の際のチェック項目に、預金通帳の原本確認があります。ここで不審な入金が発覚すると、厳しく突っ込まれます。最悪の場合、今後の取引も困難になってしまうかもしれません。

相手は、何百もの事業を見てきた百戦錬磨の数字のプロです。舐めてはいけません。

仮に上手くごまかせたとしても、担当者はほぼ確実に気がついていますよ!

次の取引に影響しなければ良いですが・・・。

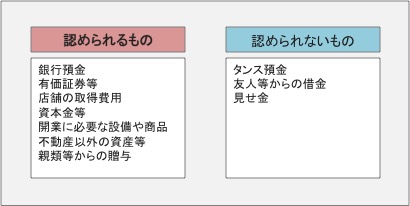

どこまでが自己資金として認められる?

下の表に簡単にまとめましたが、自己資金はすべての面で客観的証明が必要となります。

例えば、銀行預金では通帳の原本確認、店舗の取得費用では契約書や領収書が必要になります。タンス預金に代表される、「いつどこから得たお金かわからない」ものは、もっとも認められにくいです。

最後に、インターネットを見ていると、融資の判断は「経験」と「熱意」と書かれていることが多いですが、ちょっと違います。

経験は、なかなか数値化できませんので、職務経歴書などでチェックします。

熱意は、意味合いが全く違うと解釈しています。

熱意と言うと、借金を返せるだけの覚悟があるかどうかや、返済に向けての努力を惜しまないことだとか言いますが、覚悟はまったく判断材料になりませんし、客観視できない努力は努力として認められません。

ダメな例・・・「真剣に頑張ってきた」「みんな応援してくれている」「死ぬ気で頑張る」

良い例・・・「長年定期預金をしてきた」「自己資本比率を強化できる収益構造にしている」「開業後の運転資金の確保ができている」「すでに顧客がいる」

見て頂ければわかると思いますが、ダメな例は単なる感情論ですね。裏付けるものが何もありません。良い例は確実に努力をしなければできないことで、客観的資料が提出可能です。

融資担当者はこの客観的資料の数字を、融資判断のチェック項目に落とし込んでいきます。そしてこれは十分可能な計画だと納得してようやく、稟議を上げるのです。

熱意がなくても商才があれば商売はできますし、返済可能な裏付けがあれば、銀行はいくらでもお金を貸すでしょう。ですから自己資本も確実な裏付けをしてください。